企業年金・個人年金等

🛵

ここでは、企業年金や自営業者向け年金についてみていきます。iDeCoや財形年金などもとりあげます。

企業年金・個人年金

企業年金の概要

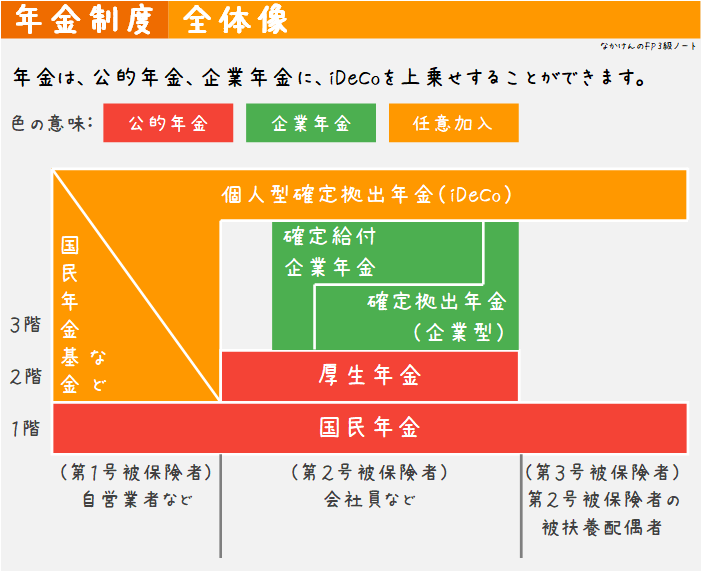

もともと、サラリーマンの年金は、2階建てとなっています。国民全員が加入する国民年金と、サラリーマンが加入する厚生年金です。

これにさらに独自の年金、 企業年金 を上乗せする企業もあります。

企業年金とは、退職給付制度の一環として、企業の負担で公的年金に上乗せして年金を支給する仕組み のことです。

企業年金は、企業が任意で運営できる制度なので、どの企業にも用意されているわけではありません。企業の負担で行っていることから、一般的には余裕のある企業、規模の大きな企業で運営されています。

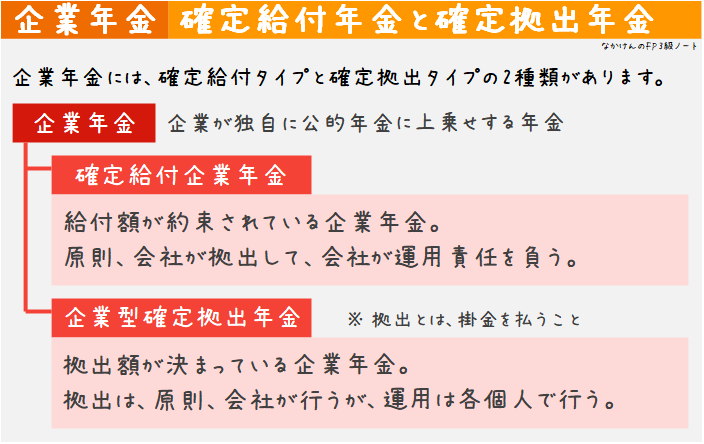

企業年金には、大きく分けると、確定給付年金 と 確定拠出年金 があります。以下では、それぞれの詳しい内容を見ていきます。

用語解説:拠出

「拠出」とは、年金や保険の加入者が、掛金を払うことです。

このため、文字通り解釈すると、確定給付年金は「(年金として)もらう金額が確定している年金」で、確定拠出年金は「(保険料として)払う金額が確定している年金」といえます。

確定給付年金

確定給付年金(正式には、確定給付企業年金)は、老後の年金の給付額の目標金額を確定しておき、そこから逆算して掛金を拠出する年金のことです。企業が制度を用意している場合、会社員である第2号被保険者のみが加入できます。

確定給付年金は「DB」ともいう

確定給付年金は、英語で Defined Benefit といい、頭文字をとって DB と略されることがあります。

運営の仕方に応じて、次の2種類があります。

- 規約型

- 労使合意の「規約」を結び、資金の運用を、信託会社、生命保険会社、投資運用業者などに任せる

- 基金型

- 企業が別法人格の基金(企業年金基金)を設立して、そこで運営する(300人以上の加入者がいることが条件)

なお、高齢化が進んだり、運用難などにより、確定していた受給額を確保できない場合は、企業が追加資金を拠出します。

確定拠出年金

企業年金には、もう一つ、確定拠出年金という制度があります。確定拠出年金 は、拠出された掛金が加入者ごとに区分され、その掛金と自らの指図による運用の運用益との合計額をもとに、給付額が決定される年金のことです。

確定拠出年金は、次のように、企業年金以外に、個人が加入できる制度もあります。

- 企業型確定拠出年金

- 企業の拠出によって行います。また、加入者の拠出(「マッチング拠出」という)も可能です。

- 個人型確定拠出年金(iDeCo)

- 個人の拠出によって行います。

iDeCo は何の略?

確定拠出年金は、英語で Defined Contribution といい、頭文字をとって DC と略されることもあります。

また、iDeCo は、 individual-type Defined Contribution pension の略です。「個人型の確定拠出の年金」ということです。

企業型確定拠出年金に加入できるのは会社員(第2号被保険者)だけですが、個人型確定拠出年金(iDeCo)には会社員だけでなく、自営業者(第1号被保険者)や会社員の被扶養配偶者(第3号被保険者)も加入できます。

確定給付型の企業年金を行うことが難しい中小企業の従業員や自営業者なども利用することができます。また、運用資産は個人に紐づいているため、離職・転職にも対応しやすいです。

運用商品は、資産管理機関(信託銀行など)が選定した3本以上35本以下のさまざまなタイプの金融商品から、加入者が選択します。 運用の指図は加入者自身が行い、運用の責任は加入者が負います。そのため、運用の仕方によっては、掛金の総額を下回る可能性もあります。

企業型確定拠出年金

企業型確定拠出年金 は、企業型年金規約の承認を受けた企業が実施でき、その企業に勤務する従業員が加入できます。

掛金は事業主が拠出することになっており、確定給付型の年金を実施していない場合の拠出限度額は 月額55,000円(年66万円)、確定給付型の年金を実施している場合の拠出限度額は 月額27,500円(年33万円)です。

事業主は、掛金を経費に算入することができます。

お金を出すのは企業(事業主)ですが、運用指図は従業員(加入者本人)が行うことに注意しましょう。

個人型確定拠出年金(iDeCo)

個人型確定拠出年金 は、企業に勤める人に限らず、自営業者や専業主婦も加入することができます。

掛金は個人で負担をします。負担の上限額は、以下のようになっています。

- 国民年金の第1号被保険者(自営業者など)

- 月額6万8,000円(年81万6,000円)

- 国民年金の第2号被保険者(サラリーマンなど)

- 企業型確定拠出年金のみの加入者

- 月額2万円(年24万円)

- 企業年金未加入者

- 月額2万3,000円(年27万6,000円)

- 公務員

- 月額1万2,000円(年14万4,000円)

- 企業型確定拠出年金のみの加入者

- 国民年金の第3号被保険者(専業主婦など)

- 月額2万3,000円(年27万6,000円)

確定拠出年金の節税効果

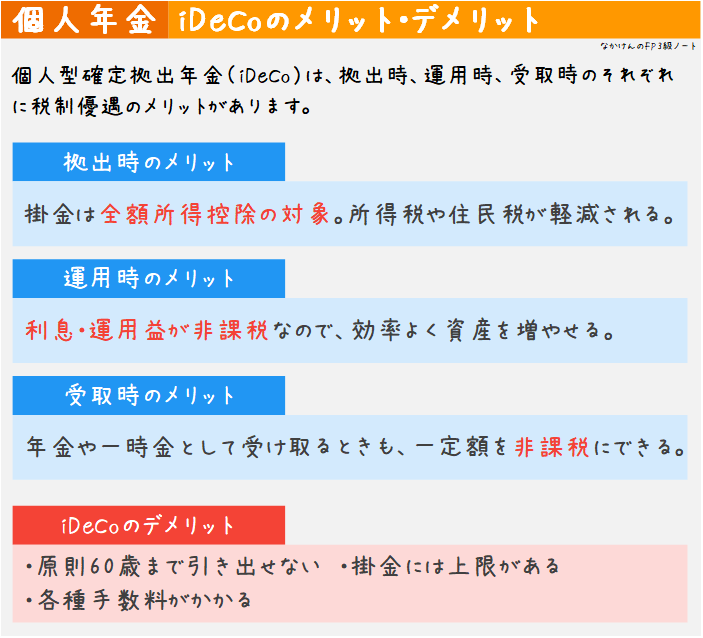

個人型確定拠出年金(iDeCo)の場合、ここまでの説明であれば、特にこの制度を使うメリットがないですね。自分でお金を出して、自分で運用して、自分でリスクを背負う。これなら、自分で証券会社の口座を使って運用するのと変わりません。では、この制度を使うメリットは何かというと、節税効果 です。

個人が負担した掛金は、全額、小規模企業共済等掛金控除 の対象となり、所得税を安くすることができます(いくら安くなるかは、所得などに応じて変わります)。

また、運用時にも節税効果があります。一般に、金融商品を運用して益が出ると、その益に対して税金がかかります(源泉分離課税20.315%)が、iDeCo の場合は運用益が非課税となります。

iDeCo は、原則60歳になると、年金か一時金で受け取ることができますが、このときも節税効果があります。年金として受け取る場合は 公的年金等控除 の対象となり、一時金なら 退職所得控除 の対象となります。

このように、拠出時、運用時、受取時にさまざまな税制優遇があるので、個人の証券口座で単純に運用するよりも大きなメリットがあります。

iDeCoの注意点

節税効果があり、メリットの大きな個人型確定拠出年金(iDeCo)ですが、いくつか注意点があります。

1番大きい注意点は、中途の解約・引き出し ができない点です。証券口座で運用している場合は、お金が必要になれば商品を売ってお金を引き出せばいいですが、iDeCo の場合は、途中でお金を引き出すことはできません。

また、通常、iDeCo 用の口座を作る場合、いろいろな手数料がかかる点にも注意です。手数料の額は、金融機関によって異なります。

企業が拠出する企業型確定拠出年金も、企業は掛金を全額経費にすることができます。

確定拠出年金の給付

確定拠出年金には、老齢給付金、障害給付金、死亡一時金の給付があります。

老齢給付金は、加入期間が10年以上あれば、原則60歳から受給可能です。60歳の時点で加入期間が10年に満たない場合は、支給開始年齢が段階的に先延ばしになります。

老齢給付金は、年金として受け取ることも、一時金として受け取ることもできます。年金として受け取る場合は、受け取ったときに雑所得となりますが、公的年金等控除 の対象となります。一時金として受け取るときは、退職所得となりますが、 退職所得控除 の対象となります。

障害給付金は、70歳に到達する前に傷病によって一定以上の障害状態になった加入者等が、傷病の状態で一定期間(1年6ヶ月)を経過した場合に受給することができます。障害給付金は、非課税です。

死亡一時金は、加入者が死亡したときに、遺族が受給できます。相続税の対象となります。

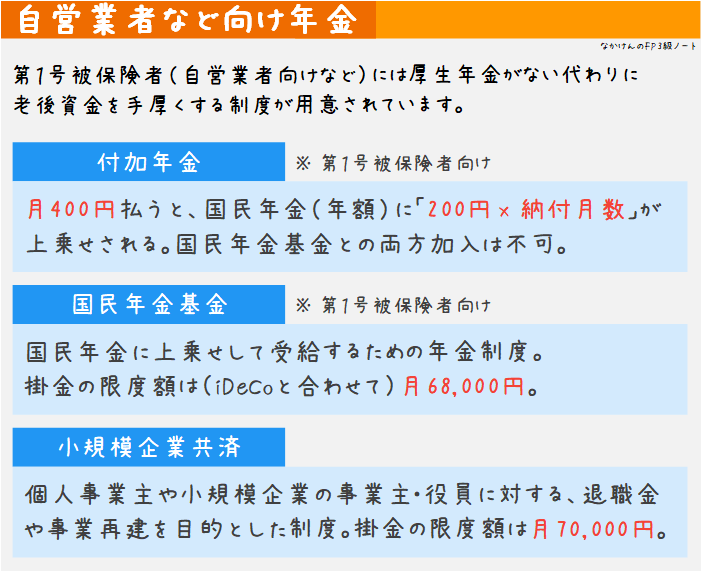

自営業者の年金

第1号被保険者(自営業者など)は、サラリーマンとは異なり、老後は老齢基礎年金しかありません。これでは年金額が少ない、という人のために、国民年金基金 や 小規模企業共済 といった仕組みがあります。

国民年金基金

国民年金基金は、老齢基礎年金の上乗せを目的としたものです。加入は任意です。

60歳未満の第1号被保険者が加入できます。ただし、国民年金保険料を免除されている人や滞納をしている人は加入できません。

また、国民年金の付加年金に加入している人も加入できません。付加年金と国民年金基金は、どちらか片方にしか加入できません。付加年金は、公的年金 の「付加年金」の箇所をご覧ください。

掛金は月額6万8,000円が上限です。個人型確定拠出年金にも加入している人は、合計して月額6万8,000円が上限となります。掛金は、全額社会保険料控除の対象です。

参考外部リンク

小規模企業共済

小規模企業共済は、個人事業主や小規模企業(従業員20名以下など)の事業主や会社役員の退職金、事業の再建を目的とした共済制度です。小規模企業であっても、従業員は加入できません。

掛金は、月額1,000円から7万円までの500円刻みで、加入後に掛金を増減することができます。掛金は全額小規模企業共済等掛金控除の対象です。

受取は、一括で受け取る場合は、一時金として受け取ることになり、退職所得の対象となります。分割で受け取る場合、つまり、年金として受け取る場合は、雑所得になりますが、公的年金控除の対象となります。一括受け取りと分割受け取りの併用もできます。

参考外部リンク

財形年金

財形制度の概要

会社員がライフイベントに必要な資金作りを行う場合にメリットのある制度として、「財形制度」があります。

財形制度には、「財形貯蓄制度」と「財形融資制度」があります。

財形貯蓄とは、勤労者の財産形成の促進を目的とした貯蓄制度です。以下の3種類があります。

- 一般財形貯蓄

- 目的を限定しない貯蓄

- 財形住宅貯蓄

- 住宅資金用の貯蓄。ライフプラン策定上の資金計画 にも説明があります。

- 財形年金貯蓄

- 老後資金用の貯蓄

貯蓄は、給与からの天引きで行われます。そのため、会社が制度を用意していることが必要です。すべての会社で利用できるわけではないです。

財形住宅貯蓄と財形年金貯蓄の2つは資金目的が定められており、一定額までの運用益が非課税となっています。条件としては、1人1契約までしかできない、契約時に55歳未満であることなどの条件がついています。

財形融資制度には、財形持家融資 があります。これも、ライフプラン策定上の資金計画 で説明しています。

財形年金貯蓄

財形年金貯蓄は、積立金を将来年金として受け取ることを条件に、利子などが非課税となる貯蓄です。以下のような条件があります。

- 契約時点で55歳未満であること

- 積立期間が5年以上であること

- 年金の支払い開始は60歳以降で、支払期間は5年以上であること

- 積立終了から年金支払い開始までの据え置き期間は5年以内であること

財形住宅貯蓄と合わせて、預貯金などは残高550万円までの利息が非課税となります。